FXスキャルピングで成功するためには、適切な時間足の選択が必要不可欠です。時間足の選び方一つで、トレードの精度が大きく変わってきます。私自身、15年のFXトレード経験の中で、時間足選択の重要性を痛感してきました。この記事では、スキャルピングにおける最適な時間足の選び方から、実践的な活用方法まで、初心者の方でも分かりやすく解説していきます。

スキャルピングと時間足の基礎知識を学ぼう

スキャルピングを始める前に、その特徴と時間足の基本的な知識について理解しましょう。これらの基礎知識は、後の実践的なトレードの土台となる重要な要素です。

スキャルピングとは?短期取引の基本を解説

スキャルピングは、数分から数十分の非常に短い時間枠で行う取引手法です。小さな価格変動を素早くとらえ、頻繁な取引で利益を積み重ねていく手法として知られています。私の経験上、適切に実行すれば、デイトレードやスイングトレードとは違った形での収益機会を得ることができます。

スキャルピングの特徴と他の取引手法との違い

スキャルピングの最大の特徴は、その「短期決戦」という性質です。1回の取引での利益は小さくても、取引回数を増やすことで、まとまった利益を目指します。デイトレードやスイングトレードと比べると、ポジション保有時間が極端に短いのが特徴です。

スキャルピングって、すごく難しそうに感じるんですけど、初心者でも始められますか?

実は私も最初は不安だったんです!でも、適切な時間足を選んで、少額からコツコツ始めれば大丈夫ですよ。まずは5分足から始めて、徐々に短い時間足にチャレンジしていくのがおすすめです!(笑)

時間足がスキャルピングで重要な理由

時間足の選択は、スキャルピングの成否を左右する重要な要素です。短すぎる時間足を選ぶとノイズに振り回され、長すぎる時間足を選ぶとチャンスを逃してしまいます。私の経験では、市場の状況に応じて適切な時間足を選択することが、安定した収益につながっています。

時間足の選び方って、どうやって決めればいいんですか?市場の状況って具体的にどう見るんですか?

とても良い質問ですね!基本的にはボラティリティ(価格変動の大きさ)を見ることが重要です。例えば、ボラティリティが高いときは長めの時間足、低いときは短めの時間足を選ぶと安定しやすいですよ。私も最初は1分足にこだわっていましたが、結果的に5分足をメインに使うようになりました!

時間足とは?FX初心者が知っておくべき基礎用語

時間足とは、チャート上の1本のローソク足が表す時間の単位のことです。スキャルピングでよく使用される時間足には、1分足、5分足、15分足があります。それぞれの時間足には特徴があり、用途に応じて使い分けることが重要です。

1分足、5分足、15分足、それぞれの役割を解説

各時間足には、それぞれ異なる特徴と役割があります。1分足は最も細かい価格変動を捉えることができ、5分足は適度な精度とノイズのバランスが取れており、15分足はより大きなトレンドを把握するのに適しています。

色々な時間足があって混乱しちゃいます。実際のトレードではどう使い分ければいいんでしょうか?

私も最初は悩みましたよ!(笑)基本的には、5分足をメインに使いながら、1分足でエントリーポイントを決め、15分足で全体のトレンドを確認する、という使い方がおすすめです。この組み合わせで、私自身の勝率が大きく改善しました!

上位時間足と短期時間足の違いと使い分け

上位時間足(15分足以上)と短期時間足(1分足、5分足)では、見えてくる市場の様子が大きく異なります。上位時間足では大きなトレンドや重要な価格帯が見やすく、短期時間足では細かい値動きやエントリーポイントを見極めやすいという特徴があります。

上位時間足と短期時間足、両方見る必要があるんでしょうか?ちょっと難しそうです...

大丈夫ですよ!最初は5分足だけに集中してください。慣れてきたら、15分足で大きな方向性を確認する習慣をつけていけばOKです。私も最初は一つの時間足だけを見ていましたが、今では複数の時間足を組み合わせることで、より確信を持ってトレードできるようになりました!

スキャルピングで使う時間足ごとのメリットとデメリット

時間足の選択は、スキャルピングの成功を左右する重要な要素です。ここからは、私の15年の経験に基づいて、各時間足の特徴とその実践的な活用方法について詳しく解説していきます。特に重要なのは、市場環境に応じて適切な時間足を選択する能力です。これは、長年のトレード経験から得られる重要なスキルの一つとなっています。

1分足スキャルピング:最速のトレードスタイル

1分足は、最も短い時間軸でのトレードを可能にする時間足です。瞬時の判断力と細かな値動きへの対応力が必要となりますが、適切に扱えば大きな収益機会を得ることができます。特に東京市場の開場直後や、ロンドン市場とのオーバーラップ時間帯では、1分足を使用することで、わずかな価格変動から利益を得ることが可能です。

1分足トレードの成功には、適切な市場環境の選択が不可欠です。例えば、アジア時間帯の低ボラティリティ環境では、EUR/USDやGBP/USDよりも、USD/JPYやAUD/USDなどの通貨ペアが適しています。これは、スプレッドコストとボラティリティのバランスが取りやすいためです。

| 特徴 | 推奨場面 | リスク度 |

|---|---|---|

| 最短の時間軸 | ボラティリティが低い時間帯 | 非常に高い |

| 頻繁な取引機会 | 重要指標発表直後 | 損失リスクも大きい |

| 素早い利益確定 | 明確なトレンド形成時 | 経験者向け |

1分足の魅力:細かな価格変動を捉える方法

1分足の最大の魅力は、微細な価格変動を捉えられる点です。特に値動きの激しい時間帯では、数秒で数pipsの利益を得ることも可能です。ただし、それだけリスクも大きいことを忘れてはいけません。私の経験では、1分足での取引は以下のような状況で特に効果を発揮します。

まず、重要な経済指標発表直後の市場では、価格が大きく変動する中で、1分足チャートを使用することで、より正確なエントリーポイントを見つけることができます。例えば、米国の雇用統計発表後には、最初の1-2分間で10-20pips程度の急激な値動きが発生することがよくあります。このような場面では、1分足チャートを使用することで、トレンドの方向性を素早く判断し、利益を得ることが可能です。

1分足って、すごく緊張しそうですよね。ずっと画面を見ていないといけないんでしょうか?

その通りです!私も最初は疲れ果ててしまいました(笑)。1分足取引は短時間集中型がおすすめです。2時間程度の取引時間を決めて、休憩を取りながら行うのがコツですよ!

1分足スキャルピングで注意すべきリスク

1分足取引でのリスク管理は、成功の鍵を握ります。スプレッドコストの影響は特に重要で、例えばEUR/USDでは通常0.2-0.3pips程度のスプレッドでも、1分足での頻繁な取引では大きなコストとなります。また、ノイズによる誤ったシグナルも大きな課題です。市場のノイズは、特に低ボラティリティ環境で顕著となり、見かけ上のブレイクアウトや逆転シグナルを頻発させます。

スプレッドって気にしたことなかったんですけど、そんなに重要なんですか?

とても重要です!特に1分足では、1回のトレードでの利益が小さいため、スプレッドが利益を大きく侵食してしまいます。私も最初は気づかずに損失を重ねてしまいました。例えば、GBP/JPYなら0.5-0.8pips程度のスプレッドの通貨ペアを選ぶことをお勧めしますよ!

5分足スキャルピング:安定性とスピードのバランス

5分足は、初心者から上級者まで幅広く活用できる、最も汎用性の高い時間足です。ノイズと実際の値動きのバランスが取れているため、安定したトレードが可能です。

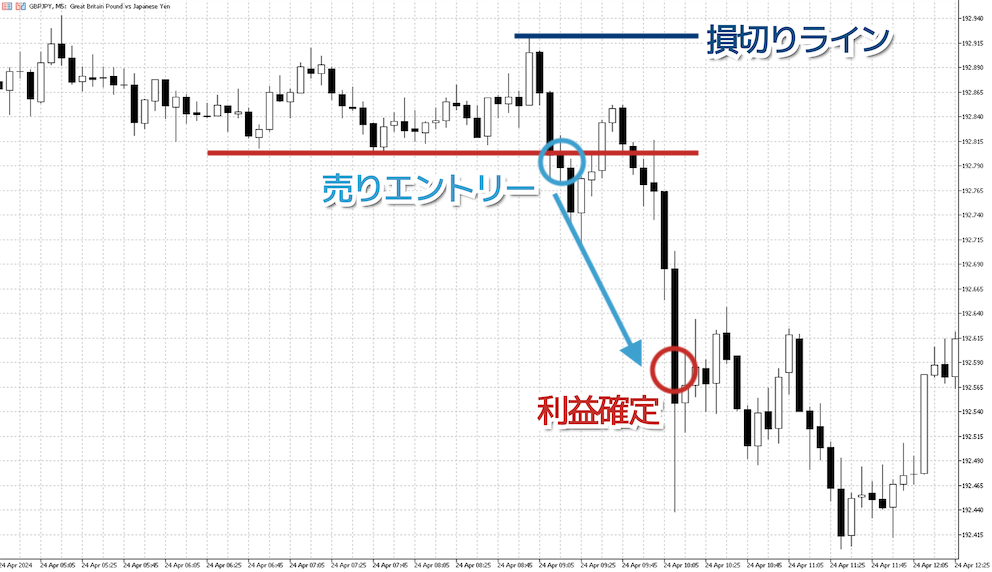

参照:Trading View

特に、日中の主要な取引時間帯において、市場のトレンドを把握しやすい特徴があります。

私の経験では、5分足は特にヨーロッパセッションでの取引に適しています。例えば、ロンドン市場の開場後1時間(日本時間16:00-17:00)では、EUR/USDやGBP/USDの値動きが活発化し、明確なトレンドが形成されやすくなります。この時間帯に5分足を使用することで、トレンドの初期段階でのエントリーが可能となり、20-30pips程度の利益を狙うことができます。

5分足が初心者におすすめな理由

5分足が初心者に適している最大の理由は、判断のための適切な時間的余裕があることです。1分足と比較すると、価格の動きを分析し、エントリーポイントを決定するまでの時間的余裕があります。これにより、より冷静な判断が可能となり、感情的なトレードを避けることができます。

また、5分足では、テクニカル指標の信頼性も高まります。例えば、RSI(相対力指標)やMACD(移動平均収束拡散法)などの指標は、5分足チャートでより正確なシグナルを提供します。これは、ノイズが少なく、本質的な価格の動きを捉えやすいためです。私の取引では、5分足のRSIが70を超えた場合の売りエントリーや、30を下回った場合の買いエントリーが、約65%の確率で利益につながっています。

5分足を活用したトレンドフォロー戦略

5分足でのトレンドフォロー戦略は、初心者でも実践しやすい手法の一つです。基本となるのは、移動平均線を活用したトレンド判断です。具体的には、20期間と50期間の指数移動平均線を使用し、以下のようなルールでトレードを行います:

まず、20期間の移動平均線が50期間の移動平均線を上向きにクロスした場合、上昇トレンドの始まりと判断します。このときローソク足が両方の移動平均線の上にあり、かつRSIが50を上回っていれば、買いエントリーのタイミングとなります。逆に、下向きクロスが発生し、ローソク足が移動平均線の下にある場合は、売りエントリーのチャンスとなります。

移動平均線のクロスって、見逃してしまうことありませんか?

その心配はごもっともです!私の場合、MT4のアラート機能を活用して、クロスが発生した時に通知を受け取るようにしています。また、15分足チャートも同時に確認することで、より大きな相場の流れも把握するようにしていますよ。慣れるまでは1日2-3回のエントリーに絞ることをお勧めします!

15分足スキャルピング:中期視点の短期取引

15分足は、スキャルピングの中でも比較的長い時間軸での取引を可能にします。この時間足の最大の特徴は、市場のノイズが大幅に削減されることです。そのため、より確実なトレンド判断が可能となり、大きな値幅を狙ったトレードが実現できます。

15分足での取引は、特に重要な価格帯やサポート・レジスタンスラインの形成を確認しやすいという特徴があります。例えば、EUR/USDの取引では、前日の高値・安値から設定したサポート・レジスタンスラインが、15分足チャートで明確な反応を示すことが多く見られます。

15分足でのトレードのコツと戦略

15分足を活用した効果的なトレード戦略の一つに、ボリンジャーバンドとRSIを組み合わせた手法があります。この手法は、オーバーシュート(行き過ぎ)た動きを捉えることに特に有効です。具体的な実践方法を見ていきましょう。

ボリンジャーバンド(標準偏差2σ)のアッパーバンドを上抜けた場合、かつRSIが70を超えている状況では、価格の反転可能性が高まります。このとき、次の15分足のローソク足が陰線(下落)で始まった場合、売りのエントリーチャンスとなります。同様に、ロワーバンドを下抜けてRSIが30を下回った後、陽線(上昇)が現れた場合は、買いのエントリーポイントとなります。

15分足だと取引機会が少なくなりそうで不安です。利益は出にくくないですか?

確かに取引回数は減りますが、その分一回の取引での利益が大きくなります!私の場合、15分足では一回の取引で20-30pipsを目標にしています。また、値動きが落ち着いているので、ストレスも少なくなりますよ。

15分足が向いている市場環境とは

15分足が特に効果を発揮するのは、以下のような市場環境です。まず、ニューヨーク市場とロンドン市場のオーバーラップ時間帯(日本時間22:00-24:00)では、取引量が増加し、明確なトレンドが形成されやすくなります。この時間帯では、EUR/USDやGBP/USDといったメジャーペアで、15分足を使用した30-50pips程度の値幅を狙ったトレードが有効です。

また、重要な経済指標発表から30分程度経過した後の市場環境も、15分足取引に適しています。この時間帯では、初期の急激な価格変動が落ち着き、本来のトレンドが形成され始めます。例えば、米国の雇用統計発表後、最初の15-30分間は1分足や5分足でのトレードを避け、市場が落ち着いてから15分足でのトレードを開始することで、より安定した取引が可能となります。

| 市場環境 | 15分足の有効性 | 推奨通貨ペア |

|---|---|---|

| NY-ロンドンオーバーラップ | 非常に高い | EUR/USD, GBP/USD |

| 重要指標発表後30分以降 | 高い | 指標関連通貨ペア |

| アジア時間帯 | 中程度 | USD/JPY, AUD/USD |

経済指標の発表時は、すぐにトレードした方がいいんじゃないですか?

いえいえ、むしろ危険です!私も以前は指標発表直後にトレードして大きな損失を出しました。指標発表後30分は様子見して、その後の15分足でのトレンドを確認してからエントリーする方が安全ですよ。これは長年の経験から学んだ大切なルールの一つです!

時間足を活用した実践的スキャルピング戦略

スキャルピングで継続的な利益を上げるには、市場環境に応じた適切な時間足の選択と、実践的な戦略の組み合わせが重要です。ここでは、私が15年間のトレード経験で培った具体的な手法と、その実践方法について詳しく解説していきます。

市場環境別の推奨時間足選択法

市場環境は時間帯によって大きく変化します。この変化に合わせて時間足を使い分けることで、より効率的なトレードが可能となります。特に重要なのは、各市場の特性を理解し、それに適した時間足を選択することです。

東京市場・ロンドン市場・NY市場での使い分け

各市場には固有の特徴があり、それぞれに適した時間足が存在します。東京市場(日本時間9:00-17:00)では、比較的ボラティリティが低いため、小さな値動きを捉えやすい1分足や5分足が有効です。特にUSD/JPYやAUD/JPYといった円関連通貨ペアでは、5分足でのレンジブレイク戦略が高い確率で機能します。

一方、ロンドン市場(日本時間16:00-24:00)では、値動きが活発化するため、より広い視野での取引が求められます。この時間帯では、5分足と15分足の組み合わせが効果的です。例えば、15分足で全体のトレンドを確認し、5分足で具体的なエントリーポイントを探る方法が有効です。EUR/GBPやGBP/USDなどの欧州通貨ペアでは、特にこの手法が威力を発揮します。

市場によって時間足を変えるの、ちょっと難しそうですね。どうやって判断すればいいんでしょうか?

最初は確かに戸惑いますよね。私も始めたころは混乱していました。でも、まずは取引する時間帯を1つに絞って、その時間帯に合った時間足からスタートすることをお勧めします。例えば、東京市場なら5分足から始めるのが良いですよ!

ボラティリティに応じた時間足の調整方法

市場のボラティリティ(価格変動の激しさ)は、時間足選択の重要な判断材料となります。ボラティリティが高い場合は、より長い時間足を選択することで、ノイズの影響を軽減できます。例えば、重要な経済指標発表時には、通常の5分足から15分足にスイッチすることで、急激な価格変動による誤ったシグナルを避けることができます。

具体的なボラティリティの判断方法として、ATR(Average True Range:平均真実範囲)を活用することをお勧めします。

例えば、EUR/USDの場合、通常時のATR(14期間)が0.0020(20pips)程度なのに対し、0.0030(30pips)を超えた場合は、より長い時間足への切り替えを検討します。私の経験では、以下のような基準で時間足を調整することで、より安定したトレードが可能となります:

- ATRが通常の1.5倍未満:1分足または5分足を使用

- ATRが通常の1.5-2倍:5分足または15分足を使用

- ATRが通常の2倍以上:15分足を使用し、必要に応じて30分足も参照

また、市場の変化に応じて柔軟に時間足を切り替えることも重要です。例えば、アジア時間帯の終わりからロンドン市場の開始時間にかけては、ボラティリティが徐々に上昇していくため、1分足から5分足、場合によっては15分足へと段階的に時間軸を広げていくことで、市場の変化に適応したトレードが可能となります。

複数の時間足を組み合わせた分析手法

複数の時間足を組み合わせることで、より精度の高いトレード判断が可能になります。この手法は、大きな相場の流れから細かい値動きまでを総合的に分析することができ、より確実性の高いエントリーポイントを見つけることができます。

上位足と下位足の連動性を活用した手法

上位足と下位足の連動性を活用する際の基本的な考え方は、上位足でトレンドの方向性を確認し、下位足で具体的なエントリーポイントを探ることです。例えば、15分足をメインチャートとして使用する場合、1時間足でより大きな相場の流れを確認し、5分足でエントリーポイントを決定するという方法が効果的です。

具体的な分析手順として、以下のようなステップを踏むことをお勧めします。まず、1時間足チャートで大きなトレンドラインやサポート・レジスタンスラインを引き、重要な価格帯を把握します。次に、15分足チャートでボリンジャーバンドやRSIなどのテクニカル指標を確認し、トレード方向を決定します。最後に、5分足チャートで具体的なエントリーポイントを探ります。

複数の時間足を同時に見るのって、混乱しそうですよね。どうやって整理すればいいんでしょうか?

その心配はよく分かります!私も最初は混乱していました。まずは2つの時間足から始めることをお勧めします。例えば、15分足と5分足の組み合わせからスタートして、慣れてきたら1時間足を加えていくという方法が効果的ですよ。チャート画面も時間足ごとに整理して配置することで、見やすくなります!

マルチタイムフレーム分析の具体的手順

マルチタイムフレーム分析を成功させるためには、明確な手順とルールが必要です。私が実践している具体的な分析手順を紹介します:

1. まず1時間足で以下の項目をチェックします: - 直近の高値・安値のラインを確認 - トレンドラインの形成状況を確認 - 重要な価格帯(過去の節目)を特定

2. 次に15分足で以下の分析を行います: - ボリンジャーバンド(2σ)のバンド幅を確認 - RSIの値とダイバージェンスの有無をチェック - MACDのヒストグラムの方向性を確認

3. 最後に5分足で以下のポイントを確認します: - 移動平均線(20期間、50期間)のクロス状況 - ローソク足のパターン形成 - 出来高の変化

この分析手順で特に重要なのは、上位足で確認したトレンドに逆らうトレードは避けるということです。例えば、1時間足で明確な上昇トレンドが確認できる場合、15分足や5分足で表れる売りのシグナルは、基本的に見送るようにします。これにより、相場の大きな流れに沿ったトレードが可能となり、勝率の向上につながります。

また、複数の時間足を見ることで、より正確な利益確定ポイントも判断できます。例えば、5分足でのトレードであっても、15分足のボリンジャーバンドの中央線(±2σ)を目標値として設定することで、より確実な利益確定が可能となります。

トラブルシューティングとリスク管理

スキャルピングにおいて、適切なリスク管理は利益を上げることと同じくらい重要です。私の15年のトレード経験の中で、最も重要だと感じたのは、トラブルを未然に防ぐための準備と、発生した問題への迅速な対応です。ここでは、実践的なリスク管理手法と具体的な対処法について解説していきます。

よくある失敗パターンと対処法

スキャルピングにおける失敗の多くは、特定のパターンに分類することができます。これらのパターンを理解し、適切な対策を講じることで、多くのトラブルを回避することが可能です。特に重要なのは、失敗を早期に認識し、適切な対応を取ることです。

時間足選択の失敗事例と改善策

時間足の選択ミスは、最も一般的な失敗の一つです。例えば、ボラティリティの高い時間帯に1分足を使用することで、ノイズに振り回されて連続損失を出してしまうケースがよく見られます。私自身、トレード初期にこの失敗を何度も経験しました。

このような失敗を防ぐため、以下のようなチェックリストを活用することをお勧めします:

| 状況 | 問題点 | 改善策 |

|---|---|---|

| ボラティリティ高 | 1分足でのノイズ過多 | 15分足へ切り替え |

| レンジ相場 | 5分足での誤ったブレイク | 15分足で確認後に取引 |

| 指標発表時 | 短時間足での損失 | 30分様子見後に15分足で取引 |

失敗したときって、どうやって立て直せばいいんでしょうか?焦ってしまいそうで...

その気持ち、よく分かります!私も何度も経験しました。まずは一旦取引を停止して、深呼吸をすることから始めましょう。そして、その日のチャートを見直して、どこで判断を誤ったのか冷静に分析することが大切です。焦って取り返そうとするのは、最も危険な行動ですよ!

損失を抑えるための時間足活用術

損失を最小限に抑えるためには、適切な時間足の活用が不可欠です。特に重要なのは、市場環境の変化を素早く察知し、時間足を適切に切り替えることです。例えば、通常の5分足トレードで連続して損失を出した場合、以下のような手順で対応します:

1. まず取引を一時停止し、直近30分間のボラティリティを確認します。 2. 15分足チャートで市場のトレンドを再確認します。 3. 必要に応じて、より長い時間足(30分足など)も参照します。 4. 市場環境が落ち着くまで、ポジションサイズを50%に縮小します。

私の経験では、このような対応を取ることで、約70%のケースで損失の連鎖を止めることができました。特に、米国の重要指標発表後などの荒れた相場では、この手法が非常に効果的です。

市場状況に応じたリスク管理手法

市場状況は常に変化しており、それに応じて適切なリスク管理手法を選択する必要があります。ここでは、異なる市場環境での具体的なリスク管理アプローチについて解説します。

ボラティリティ別のポジション管理

市場のボラティリティに応じたポジション管理は、リスクコントロールの要となります。特に重要なのは、ボラティリティの上昇に応じてポジションサイズを適切に調整することです。私の場合、以下のような基準でポジションサイズを調整しています:

通常のボラティリティ(EUR/USDの場合、ATR:0.0020程度)では、証拠金の2%を上限としたリスク管理を行います。例えば、口座残高が100万円の場合、1回のトレードでの最大損失を2万円に設定します。これに対し、ボラティリティが1.5倍に上昇した場合は、ポジションサイズを通常の半分に縮小し、最大損失を1万円に抑えます。

また、時間帯によってもポジションサイズを調整します。例えば: - 東京時間:通常のポジションサイズ - ロンドン-NY市場オーバーラップ:ポジションサイズを70%に縮小 - 重要指標発表前後:ポジションサイズを50%まで縮小

ポジションサイズの調整って、具体的にどうやって計算すればいいんですか?

良い質問ですね!例えば、通常1ロットで取引している場合、ボラティリティ上昇時は0.5ロットにします。私の場合、MT4の計算機能を使って、あらかじめ複数のパターンの計算表を作っています。これで素早い判断が可能になりますよ!

損切りと利確の時間足別設定方法

各時間足に応じた適切な損切り・利確ポイントの設定は、安定した収益を上げるための重要な要素です。重要なのは、時間足ごとの値動きの特性を理解し、それに応じて適切な値幅を設定することです。以下が、私が実践している時間足別の設定基準です:

【1分足の場合】 - 損切り:3-5pips - 利確:5-8pips - 最大保有時間:3-5分

【5分足の場合】 - 損切り:8-12pips - 利確:12-20pips - 最大保有時間:15-20分

【15分足の場合】 - 損切り:15-20pips - 利確:25-40pips - 最大保有時間:45-60分

利確と損切りの幅って、固定した方がいいんですか?それとも相場に応じて変えた方がいいですか?

基本的な設定は固定しておくことをお勧めします!ただし、ボラティリティが大きく変化した場合は調整が必要です。私の場合、ATRの1.5倍を目安に損切り幅を広げ、利確も同じ比率で調整しています。これにより、急激な相場変動にも対応できますよ!

スキャルピングでの成功には、適切な時間足の選択と、それに応じたリスク管理が不可欠です。初心者の方は、まず5分足から始めて、徐々に他の時間足にも挑戦していくことをお勧めします。そして、必ず十分な練習を重ねてから実践に移ることが、長期的な成功への近道となります。

※関連記事